geralt / Pixabay

へたっぴです。

2020年から以下の項目について運用方針を変更します。

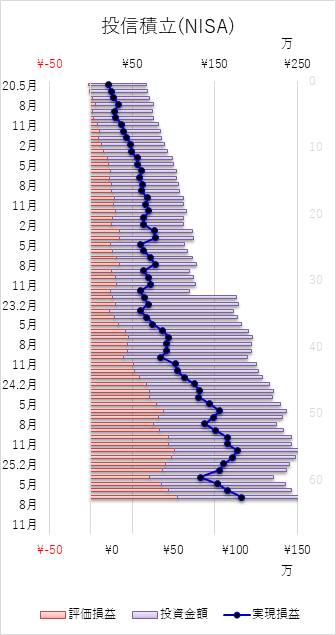

1.つみたてNISA(+一般投信積立)⇒定額購入を変更

2.高スワップ通貨積立⇒手動トラリピに変更

3.連続予約注文⇒NZドル/米ドルの運用を変更

4.環太平洋トラリピ⇒そのまま

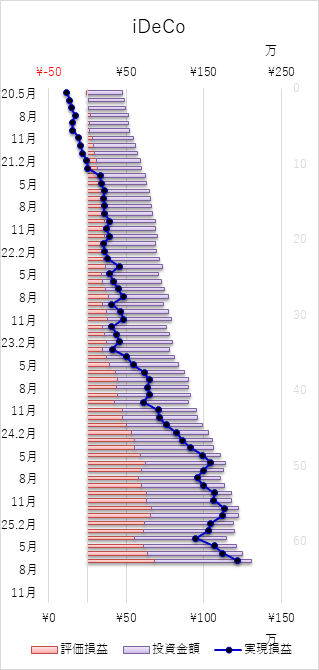

5.iDeCo⇒商品のスイッチング

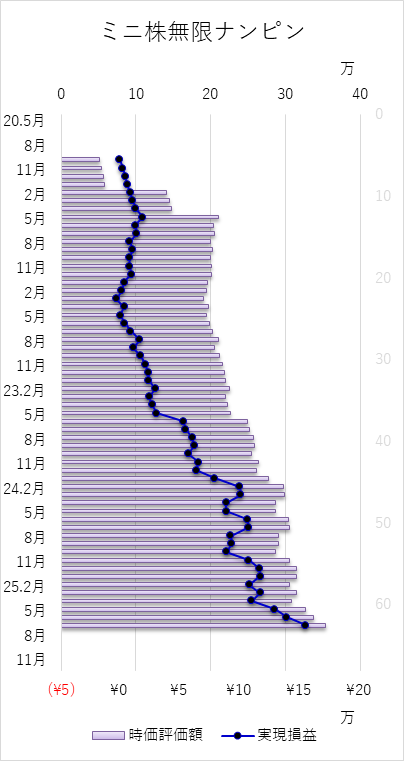

6.個別株式⇒ミニ株積立を開始

今回は『3.NZドル/米ドルの運用を変更』について書きました。

結論を先に書くとNZドル/米ドルはロングをやめてショート中心の運用に切り替えました。

僕はマネパnano口座の連続予約注文では9通貨ペアを運用しています。

分散化で安全性を増す・・・と言いたいところですが、クロス円ばかりなので有事の際は一斉に円高に動くためさほど効果はありません。

クロス円ばかりなのでリスクヘッジのためにドルストレートを絡めようと思い、あまり深く考えずにNZドル・米ドル(NZD/USD)のロングを運用ペアに入れてました。

ですが、昨年秋からのリスクオフの相場ではドル高、円高となり、ドル円も下落、豪ドル円も下落、そして NZドル/米ドルも下落しました。

全くヘッジになってません。

おまけにNZドル/米ドルのロングはマイナススワップ(1000通貨あたり-4円)なので、ダメージが倍!!

正直撤退しようかと思いました。

撤退前に一応、ヘッジ効果がどれくらいあるのか確認しておこうと思い、通貨ペア間の相関を見てみました。

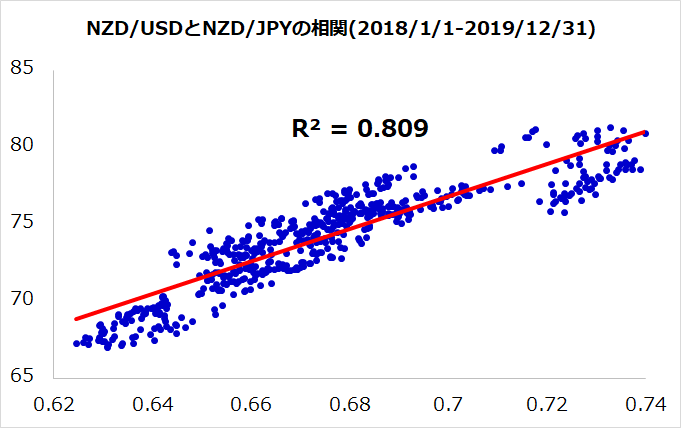

NZドル/米ドルとNZドル/円、豪ドル/円の相関

確認したのは以下の2通貨ペアです。

期間はあまり古いデータがあっても意味があるようには思えないので過去2年間としました。

<確認した通貨ペア>

①NZドル/米ドルとNZドル/円

②NZドル/米ドルと豪ドル/円

下のグラフはNZドル/米ドルとNZドル/円間の2018/1/1~2019/12/31の終値の分布図です。

似たような動きですね。

それもそのはず、

決定係数が0.809なので相関係数(=決定係数の平方根)は0.9!!

ここまでいくとほぼ同じでしょ・・。

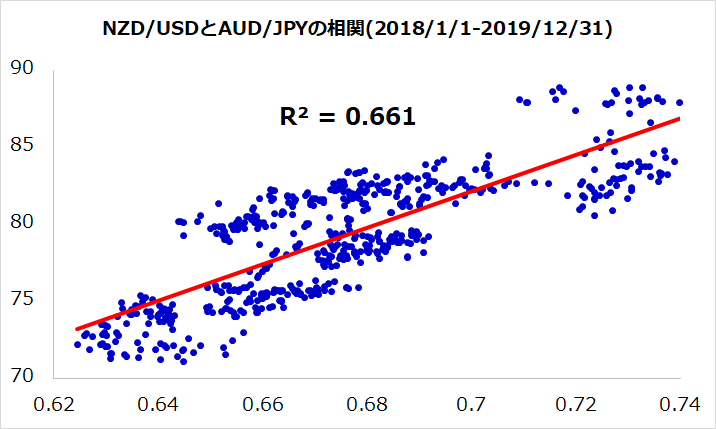

下のグラフはNZドル/米ドルと豪ドル/円間の2018/1/1~2019/12/31の終値の分布図です。

NZドル/円ほどではありませんが同じような感じです。

決定係数が0.661なので相関係数(=決定係数の平方根)は0.81!!

僕は企業の研究開発職なので統計を用いた分析は日常的に行ってますが、相関係数が0.9なんて滅多にお目にかかれません(0.8も見たことないです)。

相関係数が0.8~0.9までいくとほぼ同じと見なせます。

NZドル/米ドルとNZドル/円・豪ドル/円はここ2年間は下落幅、上昇幅に多少の違いはあったにせよほぼ同じ動きをしていたことになります。

クロス円であるNZドル/円と豪ドル/円が似たような動きをするのは周知の通りですが、ドルストレートであるNZドル/米ドルまで同じように下落していたのでは全くヘッジになってません。

NZドル/米ドルのロングはマイナススワップ!

マイナススワップの運用はかなり精神的にこたえます。

マイナススワップが決済利益を超える場合は、ようやく決済してもマイナスという事態に陥ってしまい

実際の金額以上に精神的なダメージがあります。

損切りしておけばよかったとも思いますが、リピート系FXでは『今の含み損は明日の利益』なので、そう簡単に損切りできません。

ますます僕にとってNZドル/米ドルを運用する意味はありません。

撤退しよう!!と思いました。

逆にすれば完全にヘッジになる

NZドル/米ドルとNZドル/円・豪ドル/円の相関が高いのでヘッジにならないと思いましたが、僕はこれらの通貨は全てロングで運用していました。

相関が極めて高い通貨を全てロング運用しているのでリスクオフの時は一気に含み損が増えてしまいますが、よくよく考えればこの相関性の高さは使えます。

逆の運用を行えばいいんだと思いました。

そうです。

NZドル/米ドルはショートで運用すれば豪ドル/円とNZドル/円のヘッジになる可能性が高いのです!!

しかも、NZドル/米ドルのショートはわずかですが現在プラススワップ(1000通貨あたり1円)です!!

僕は豪ドル/円の運用資金が一番大きいのでこのヘッジができるのは大きいです。

同じ通貨ペアのヘッジをする場合、反対売買を行うのが手っ取り早いですが、ロングでプラススワップの通貨の場合、ショートは当然マイナススワップです。

しかも同じ通貨量であってもロングポジションとショートポジションのスワップの大きさは違うことが多いです。

だいたいマイナススワップ>プラススワップとなってますね。

例えばマネパnanoの場合(2020年1月6日)はこんな感じです。

豪ドル/円のロング :15円

豪ドル/円のショート:-28円

NZドル/円のロング :13円

NZドル/円のショート:-26円

ヘッジをするためにショートポジションを抱える場合、大きいマイナススワップを抱えることになるのがキツイです。

しかしながら豪ドル/円・NZドル/円と相関係数が0.8~0.9もあるNZドル/米ドルのショートポジションをヘッジとすることでプラススワップを貯めながらヘッジが可能になります!!

そのちうちNZドル/米ドルもマイナススワップになるかもしれません。

そのときはまた考えますが、豪ドル/円・NZドル/円のショートポジションよりもマイナススワップの大きさは小さいのではないかと思います。

大きかった場合はその時は撤退かな。

とにかくNZドル/米ドルはロングをやめてショート中心の運用に切り替えます。

現在持っているロングのポジションは少しづつ決済させます。

マイナススワップが貯まっているので損切りになることがほぼ確定ですがしょうがないですね。

損切りはしない方針ですが、マイナススワップの場合は例外です。

これで下落場面にも多少は対応できる・・・はず。