こんにちこんにちは、へたっぴです。

こんにちこんにちは、へたっぴです。

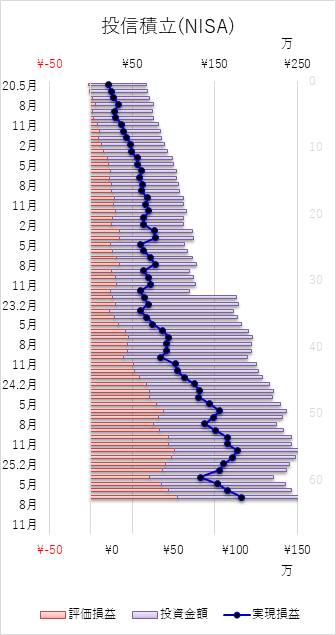

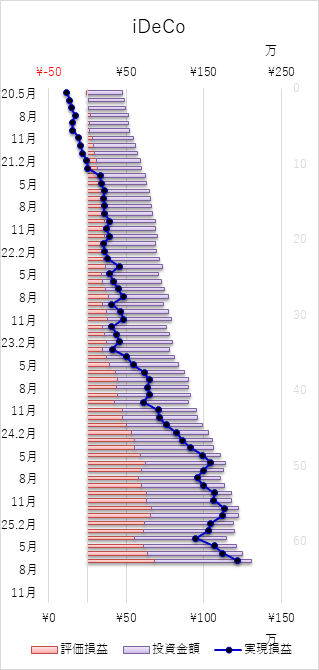

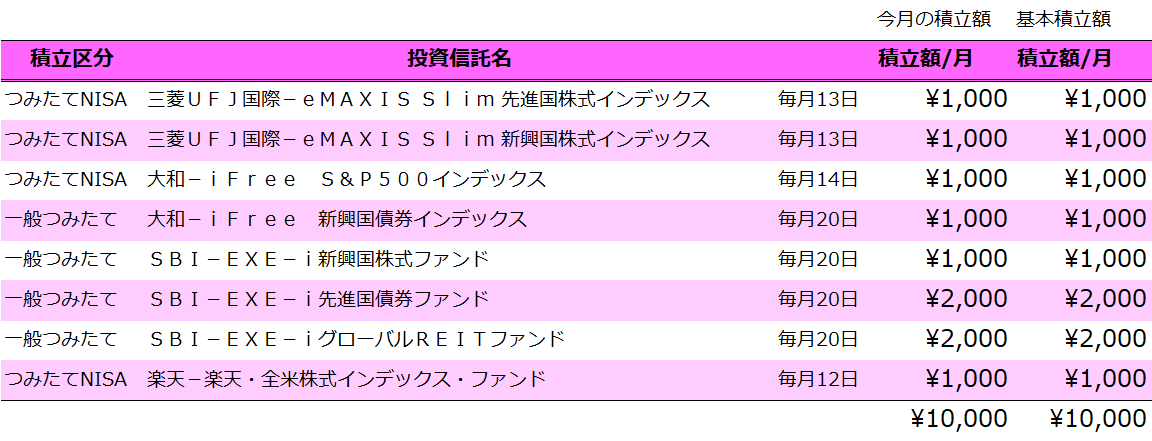

SBI証券で毎月10,000~20,000円を投資信託(つみたてNISAと一般投資信託積立)に積み立てしています。 両方とも定額積立ですが毎月の積立額に変動があります。

これは基準価額が前月より下がってたら多めに買うというルールにしたからです。

安い時に多く資金を投入することになるので、毎月定額の資金投入よりも利益率が向上するかなと期待しています。月1回のチェックだけなのでたいして手間もかかりません。

コロナ禍が続いているのにも関わらず、株価が絶好調になっているので今年の春以降は全く活用する場面がありませんでしたが、いつ大幅な下落があるかわかりません・・・。

いや、当分なさそうですね。

ワクチン供給されそうですし、コロナに罹患後、中和抗体が半年以上持つことが明らかになってきました。

絶好の買い場がないことがほんのちょっぴり残念ですが、非常に喜ばしいことです。

まぁ、いつものペースで淡々と買うだけですね。

投資としては面白くないですが、世の中が平穏なほうが良いので良しとしましょう!

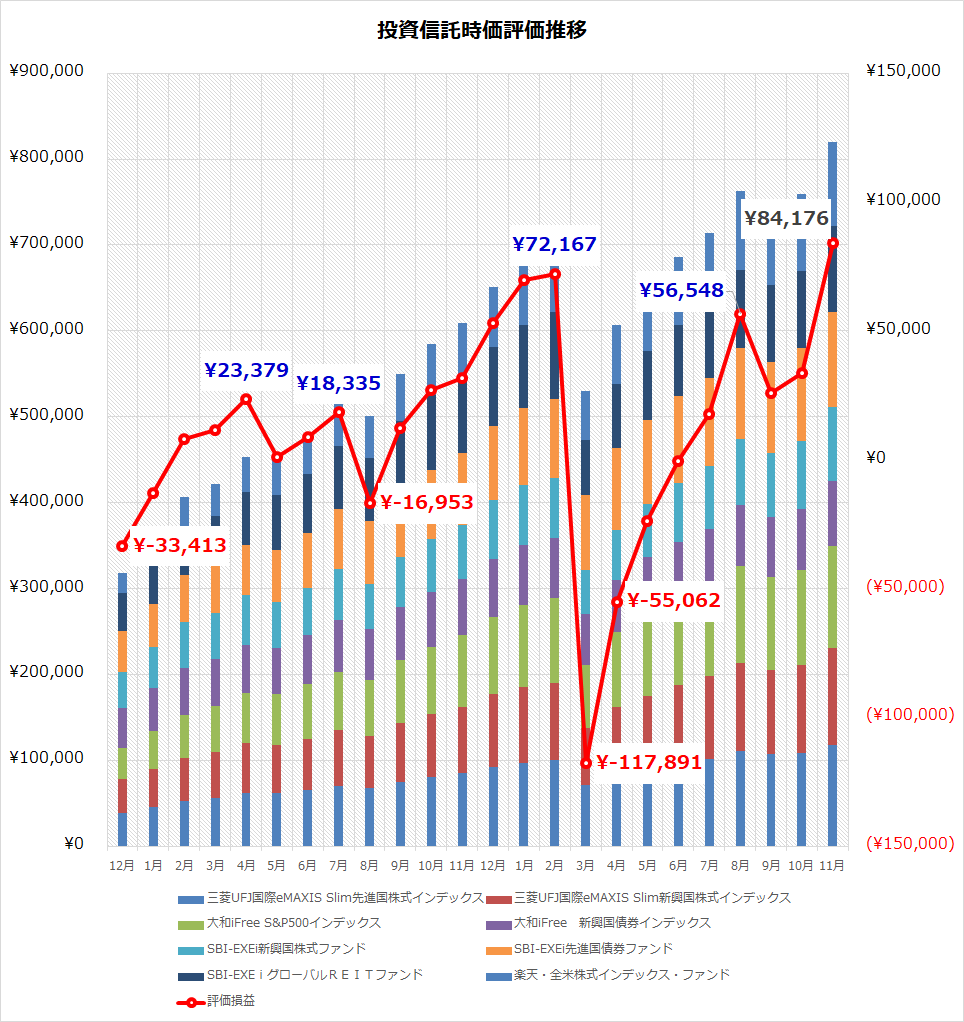

投信積立運用ファンドの資産運用成績その1

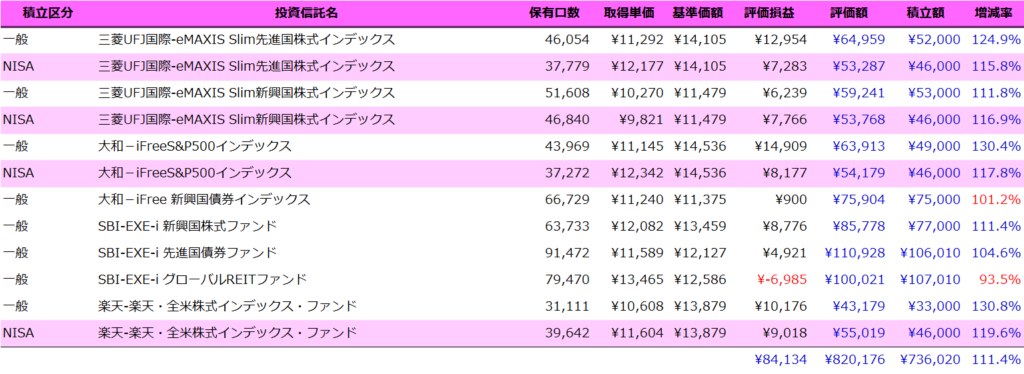

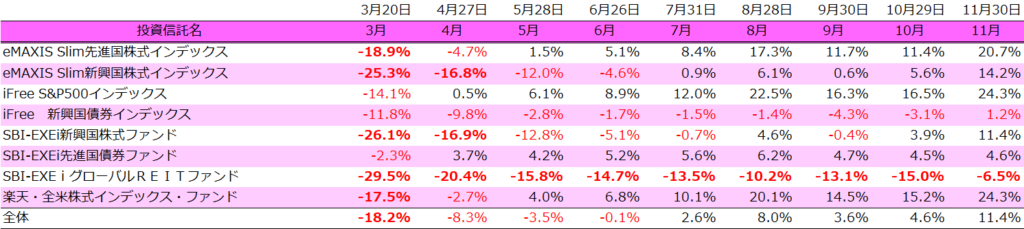

『投信積立』と『つみたてNISA』で運用している各ファンドの11月末時点の運用成績を表にまとめました。

なんと84,134円のプラスです。

利益率としては11.4%(年利換算で3.6%)となります。

利益率が-18%だった3月末が遠い昔のようです。

株価の水準もちょっとしたはずみで下落しそうな危うい感じはしてましたが有効なワクチンの朗報が続々と入ってます。

コロナ感染がすごいペースで収束するかわかりませんが光明が見えてきたことは良いことです。

大儲けはできていませんが、それはそれで良いです。

投信積立運用ファンドの資産運用成績その2

運用中の各ファンドの推移です。

3月は10万以上(-18.2%)の強烈な含み損を抱えてましたが回復してしまいました。

1年くらいはボーナスチャンスだと思っていたのですが、危うい感じがしているので毎月の積立額は減らしてます。

強烈な下落が訪れたらナンピンします。

そのための資金確保です。

下落が来なかったら? この場合は積立額が少ない分、将来の利益が少なくなります。

所謂、機会損失というやつですね。

でも損したわけではないので気にしません。

こんなこと書いてたら機会損失の方になりました。

それでも、過去最高益なのでまぁいいか・・・。

このまま継続して積み上げていきます!!

このまま継続して積み上げていきます!!

ゴールまであと143か月(延長あるかも・・)!!

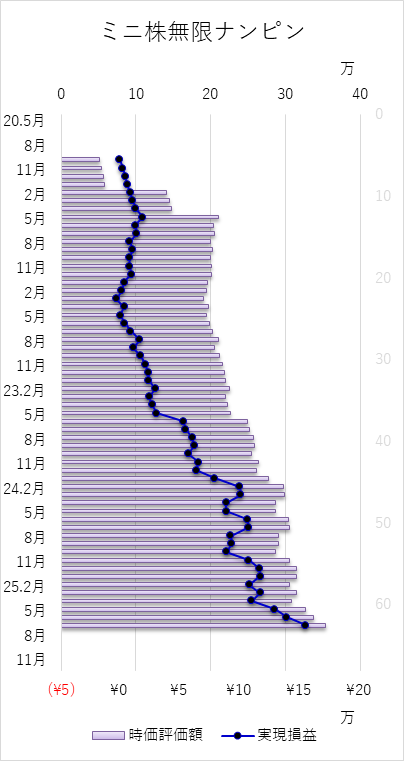

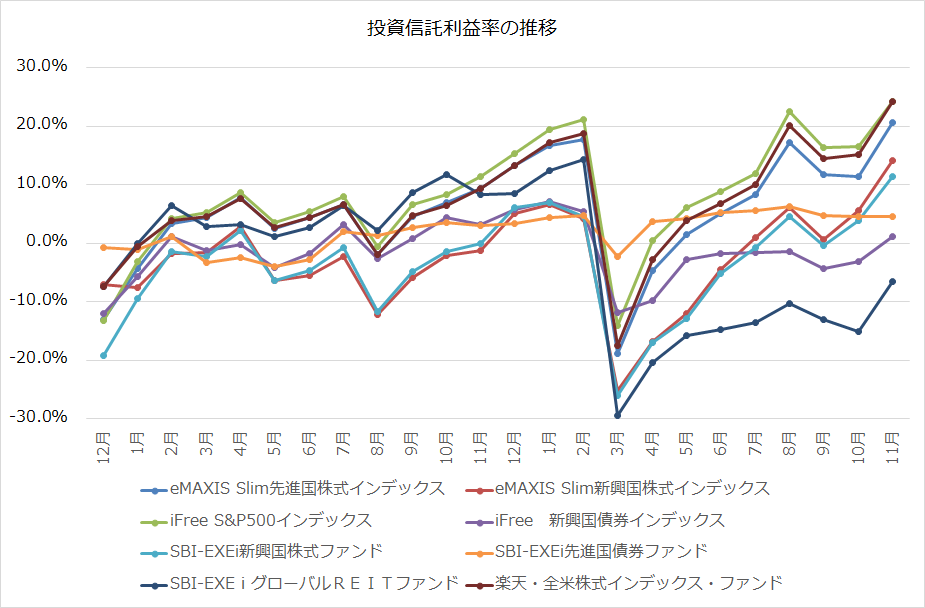

各商品の利益率推移

各商品の利益率推移を下のグラフに載せてます。

REITが赤字ですが一番酷い3月にくらべればマシです。

しかも最近急激に回復してきました。

来年は全部プラスになりそうです。

利益率に違いはあれど、動き方はほぼ同じです。

株、債券、不動産、先進国、新興国といろんな商品に分散しています。 毎回言っていますが落ちるときは全部落ちます。

投資信託の種類によって落ちる程度に差はありますがだいたい一緒に落ちます。

分散もへったくれもありません。

債券は上がらないんですよね。落ちるくせに。

今月の基準価額は先月と比べて上昇したので1月に決めたルール(前の月よりも基準価額が下落していたら一般投信信託積立を使って買い増し)に従って追加購入ななしです。

投信積立運用ファンドの構成

ここからは過去の文章と変わりません。 各ファンド毎に直リンクありますので詳しい内容は直リンク先でご確認下さい。 (アフェリエイトではないです) 僕が『投信積立』と『つみたてNISA』で毎月積立購入しているファンド、掛金は以下のようになります。

僕のアセットアロケーションは、

の5資産です。

iDeCoのページでも書いていますが、日本企業全体の成長性にはあまり期待していません。

もちろん個別ではすごい会社はたくさんありますがインデックスなので平準化されてしまいます。

なので、ほぼ海外資産に充てています。

*『つみたてNISA』で購入できない商品を『投信積立』で購入しています。

日本株は個別でミニ株の無限ナンピン始めました!

投信積立運用各ファンドの紹介

僕が積み立てている各ファンドの紹介です。

三菱UFJ国際-eMAXIS Slim先進国株式インデックス

- 主として対象インデックスに採用されている日本を除く先進国の株式に投資を行います。

- MSCIコクサイ インデックスと連動する投資成果をめざして運用を行います。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.648%以内(税込)と低水準!

三菱UFJ国際-eMAXIS Slim新興国株式インデックス

- 人気の低コストインデックス型ファンドシリーズ「eMAXIS Slim」についに新興国株式が登場! 高成長に期待が持てる新興国への投資を、低コストで実現します。

- MSCI エマージング・マーケット・インデックスと連動する投資成果をめざして運用を行います。

- 主として対象インデックスに採用されている新興国の株式等に投資を行います。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2052%以内(税込)と低水準!

- 主として、米国の株式(DR(預託証券)を含む)に投資し、投資成果をS&P500指数(円ベース)の動きに連動させることをめざして運用を行います。

- 運用の効率化を図るため、米国株式の指数との連動をめざすETF(上場投資信託証券)、米国株式の指数との連動をめざす株価指数先物取引を利用することがあります。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.243%以内(税込)と低水準!

- 先進国中心の世界的な低金利化により投資で利回りを確保するのが難しくなっているなか、好利回りが期待できる新興国債券は魅力的な投資対象となっています。

- 主として、新興国通貨建ての債券に投資し、投資成果をベンチマークであるJPモルガン ガバメント・ボンド・インデックス-エマージング・マーケッツ グローバル ダイバーシファイド(円換算)の動きに連動させることを目指して運用を行います。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2376%以内(税込)と低水準!

- 主としてETF(上場投資信託)への投資を通じて、新興国の株式へ実質的に投資します。

本ファンドは新興国の株式市場の値動きと同等の投資成果をめざします。

- 参考指標は、FTSE・ エマージング・インデックス(円換算ベース)とします。

- 新興国の株式市場の値動きに連動する投資対象ファンドを複数組合わせることにより、信託財産の中長期的な成長をめざします。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2484%以内(税込)と低水準!

- 主としてETF(上場投資信託)への投資を通じて、先進国(日本を含む)の債券へ実質的に投資します。本ファンドは先進国(日本を含む)の債券市場の値動きと同等の投資成果を目指します。

- 参考指標は、FTSE世界BIG債券インデックス(円換算ベース)とします。

- 先進国(日本を含む)の債券市場の値動きに連動する投資対象ファンドを複数組合わせることにより、信託財産の中長期的な成長をめざします。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2484%以内(税込)と低水準!

- 主としてETF(上場投資信託)への投資を通じて、世界(日本を含む)のREIT(不動産投資信託)へ実質的に投資します。

- 本ファンドは世界(日本を含む)のREIT(不動産投資信託)市場の値動きと同等の投資成果を目指します。参考指標は、S&Pグローバルリート指数(円換算ベース)とします。

- 世界(日本を含む)のREIT(不動産投資信託)市場の値動きに連動する投資対象ファンドを複数組合わせることにより、信託財産の中長期的な成長をめざします。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2484%以内(税込)と低水準!

- 世界のインデックスファンドシェアでトップクラスを誇るバンガードのETFを通じて、米国株式に投資します。

- 円建てで全米株式に投資できる利便性と低コストの魅力があり、多くの投資家からの人気を集めています。

- 米国株式市場の動きをとらえることを目指して、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目標として運用を行います。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.1296%以内(税込)と低水準!

似たような商品あるけどどれがいい?

同じインデクッスファンドでも似たような商品がかなりあります。 SBI証券で購入できる先進国株式インデックスファンドの場合、以下のような商品があります(2019年3月)。

どれを買うべきかわかりますか? 僕はまったくわかりません。 説明文読んでもほぼ同じようなこと書いています。 インベスコの商品以外全部買い付け手数料は無料です。 インデクッスファンドの場合、とりあえず純資産額が大きいものを買っておけばよのでは? 大して成績は変わらないと思います。 さすがに純資産額が小さいのは不安です。 僕はほぼ純資産額だけで決めています。

どんな種類の商品を買えばいい?

とりあえず地域(先進国、新興国、国内、米国)×分類(株式、債券、REIT、商品)のインデックスファンドを分散して購入すればよいと思ってます。 これらの地域・商品を組み合わせたバランス型投信にするのもアリかもしれません。 僕は適当です。