へたっぴです。

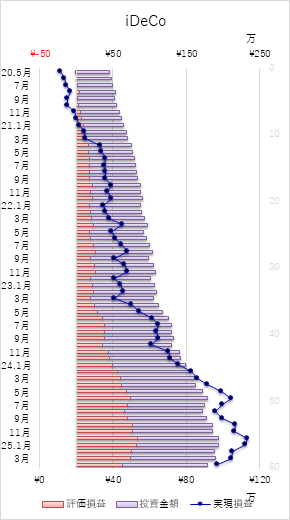

idecoの運用状況について1年ぶりの更新です。

iDeCoを始めてもう丸5年経ちました。

何の実感も感じないくらいに毎月、運用状況をエクセルにまとめて、たまにブログに書いて、年1回確定申告するという機械的な作業を繰り返しています。

運用そのものを考える時間、作業に充てる時間はほぼゼロなので本当に完全放置です。

ここでは、iDeCo(イデコ)の2023年4月末時点の運用成績を紹介します。

iDeCo(イデコ)の運用状況

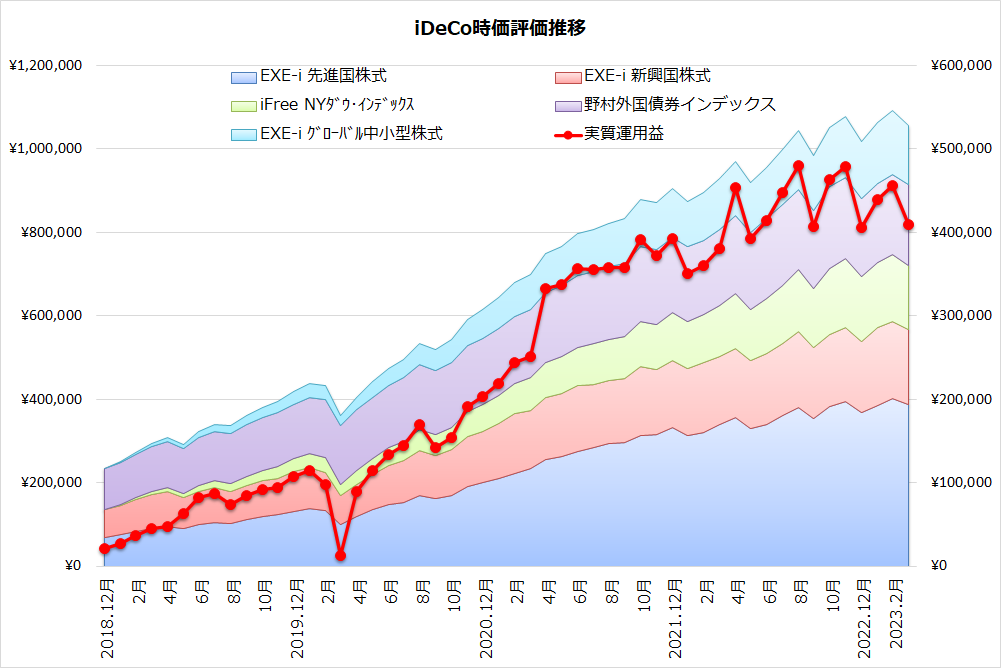

2023.4月末時点では、

①積立額が864,000円

②事務手数料が-14,815円

③含み益が+199,680円です。

④運用損益は193,223円です(スイッチングで投資先を変更した関係で④≠①+②+③です)。

決済するまでは所詮は含み益なので一喜一憂することなく淡々と積み立てるだけです。

事務手数料の累積が結構あります・・・。

必要経費なので仕方ないですね。

iDeCoでの運用益はここ2年くらい完全に停滞してます。

完全に米国株が停滞してますからね。

4月になったら確定申告での還付金が発生するので利益がポンっと跳ね上がる(4万3千円/年だけど)し、ゴールが10年以上先なので全く問題ないです。

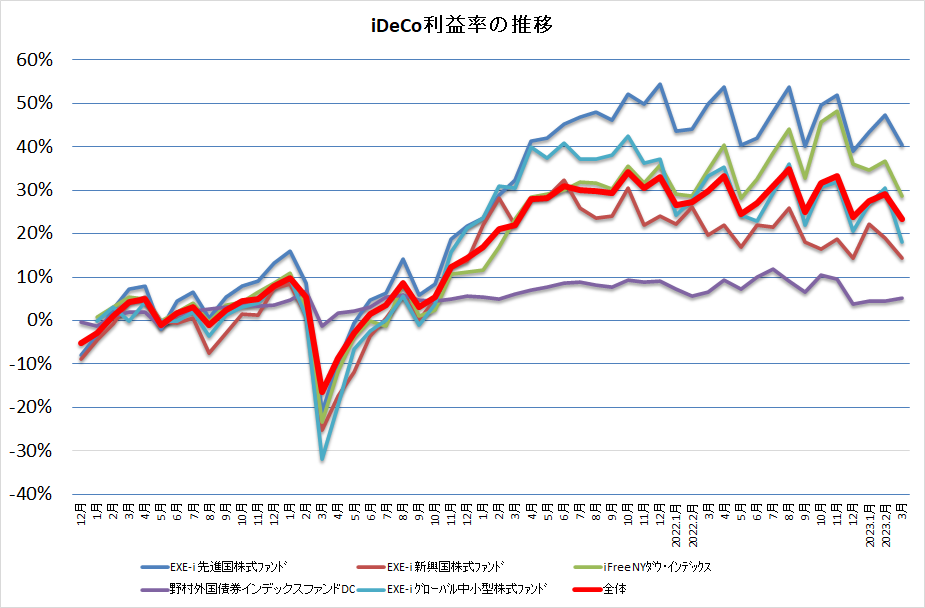

| 積立区分 | 投資信託名 | 評価額 | 積立額 | 増減率 |

|---|---|---|---|---|

| 海外株式 | EXEi-先進国株式インデックス | ¥388,370 | ¥276,713 | 140.4% |

| 海外株式 | EXEi-新興国株式インデックス | ¥178,199 | ¥155,935 | 114.3% |

| 海外株式 | iFree NYダウインデックス | ¥155,079 | ¥120,626 | 128.6% |

| 海外債券 | 野村外国債券インデックス | ¥193,199 | ¥183,643 | 105.2% |

| 内外株式 | EXEi-グローバル中小型株式 | ¥142,376 | ¥120,626 | 118.0% |

| 事務手数料累計 | -¥14,815 | |||

| 合計 | ¥1,042,408 | ¥857,543 | 122.4% |

iDeCo(イデコ)運用ファンドの資産運用成績の推移

運用中の各ファンドの推移です。

実質運用益の半分以上は税金の還付分なので、マイナスになることなく大幅なプラスです。

還付金を含めたここまでの利益は409,223円!

積み立て額86.4万円なので47%の利益です。

2022年度の還付金は今月末に入金されるので確定利益がさらに積みあがります。

肝心の運用成績については2021-2022年度と2年間もグダグダでしたが、6年間の単利ベースでは7.8%なので良しとします。

まぁ常日頃から上がってもらったら困ると言っているので僕としては良い展開と思っています。

理想はドカーンと1回落ちて、15年くらいかけながら上昇する展開かな。

iDeCo(イデコ)運用ファンドとその投資割合

iDeCo運用ファンド

僕がiDeCo(イデコ)で毎月積立購入しているファンドとその投資割合、掛金は以下のようになります。

僕のiDeCoのアセットアロケーションは、先進国株式、新興国株式、海外債券、内外株式の4資産です。

日本企業の成長性には全く期待していないのでほぼ海外資産に充てています。

控除分で十分利益を確保しているのでほとんどを株式で運用していますが大暴落時のスイッチング用として債券を持つようにしています。

大暴落時は絶好の買い時ですが積立額の上限が決まっているので追加投資できません。

そこで大暴落時でもダメージが少ないであろう債券を株式にスイッチングして暴落時にこそたくさん買えるようにします。

| 積立区分 | 運用商品名 | 掛け金 | 割合 |

|---|---|---|---|

| 海外株式 | EXEi-先進国株式インデックス | ¥4,200 | 30 |

| 海外株式 | EXEi-新興国株式インデックス | ¥1,800 | 15 |

| 海外株式 | iFree NYダウインデックス | ¥2,400 | 20 |

| 海外債券 | 野村外国債券インデックス | ¥1,200 | 10 |

| 内外株式 | EXEi-グローバル中小型株式 | ¥2,400 | 20 |

3年くらいはこの配分で行きます。

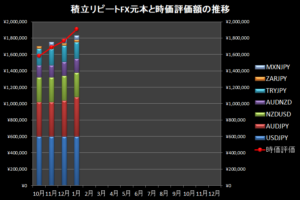

つみたてNISA&投信積立運用ファンド

下記リンクにある通り価格が下がった(前の月よりも基準価額が下落していたら一般投信信託積立を使って買い増し)ときに一般投信で買い増ししていますが基準価額を確認するのをいつも忘れるので、基準価額の確認は成績をまとめる月末にしてます。それから追加購入しても数日かかるので実際に追加購入するのは次の月になります。

| 積立区分 | 投資信託名 | 基本積立額/月 |

|---|---|---|

| 一般つみたて | 三菱UFJ国際-eMAXIS新興国リートインデックス | ¥2,000 |

| つみたてNISA | 三菱UFJ国際-eMAXIS Slim先進国株式インデックス | ¥2,000 |

| つみたてNISA | 三菱UFJ国際-eMAXIS Slim新興国株式インデックス | ¥1,000 |

| 一般つみたて | 大和-iFreeNEXT NASDAQ 次世代50 | ¥1,000 |

| 一般つみたて | 大和-iFreeレバレッジNEXT NASDAQ 次世代50 | ¥2,000 |

| つみたてNISA | 大和-iFreeS&P500インデックス | ¥2,000 |

| 一般つみたて | SBI-EXE-i グローバルREITファンド | ¥2,000 |

| つみたてNISA | 楽天-楽天・全米株式インデックス・ファンド | ¥2,000 |

| 合計 | ¥14,000 |

iDeCoの各種手数料

重要なのでずっと記載します。

idecoの広告には大きくは書いていませんが運用期間中に運営手数料がかかります。

しかも無視できないレベルで。

2019.8月に事務手数料を計算してないことに気づきました。

なんか損益が合わないなぁとは思ってはいたのです。

下の図(2019/8/30時点)は僕の運用状況ですが、資産状況の損益(-10,765円)と各商品の損益の合計(-3,415円)が違うのがおわかりになると思います。

この差が事務手数料です。

iDeCoは毎月、手数料がかかります。

運営管理手数料:運営管理機関

事務委託手数料:事務委託先金融機関

このうち運営管理手数料はSBIは無料です。

残りの手数料はどこの証券会社・銀行を利用しても同じなはず。

合わせて月167円です。

¥12,000/月を積み立てているので1.4%くらいを手数料として取られることになります。

1.4%の手数料はかなり痛いです。

少ない運用益から手数料を取られているのでやる意味あるの?と思ってしまいそうになります。

そもそも積み立て額も年間14万円なので15年積み立てて200万円ちょっとくらい。

運用商品も堅実なものが多いので運用益もそんなに大きな期待はできません。

毎年3%の複利運用が出来たとして20年間の運用益は100万円程度です。

つまり20年間で300万円が400万円になる計算です。

20年間で100万円の利益は大きいような大きくないような・・・

なぜiDeCo運用を行うのか?

iDeCo(イデコ)の掛金は全額所得控除の対象なので、加入して拠出するだけで税金が戻ってきます。

僕は大手企業に勤めていることもあり年収は1000万円を超えてます。

累進課税により税金を平均より多く払ってます。

今の年収ではiDeCoで年間4.4万円還付される計算になります。

会社が潰れない限り、あと10年以上は4.4万還付される予定。

つまり14.4万投資して4.4万円の利益が確定!!です。

これまで84万円投資して5回税金の還付があったので合計で26.0万円戻ってくることになります!!!(2023.4月末)

これはすごい!

しかも税金の控除による還付金であり、税金を取られるわけでもないのでそのまま全部が利益です。

さらに、

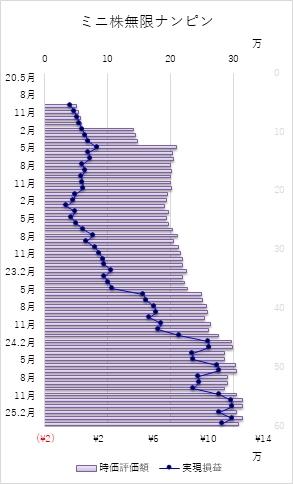

僕は還付された分は全てミニ株(2021年から)に再投資しています。

これが複利を生むことでまたまた利益が増えるはず!!

簡単に試算したところ、還付分の再投資(年利8%と試算)で200万円くらいの利益は生み出せそうです。

つまり、20年間で300万円の利益(運用益:100万円、還付分での運用益:200万円)になります。

あくまで試算ですし、今のところはミニ株はほとんど利益でていないので、ここまでうまくいくかわかりませんが可能性は大いにあります。

『還付金のすごさ』、『還付金を原資とした再投資による複利』、『何もしなくてよい』

これらがiDeCo運用を行う一番の理由です。

しかも、少し先の話ですけど2024年12月から積み立ての上限が2万円/月まで引き上げられます。

年間24万円投資すると、還付金は約7.2万円にまでなります。

(今の給料が維持できれば)

楽しみです。