へたっぴです。

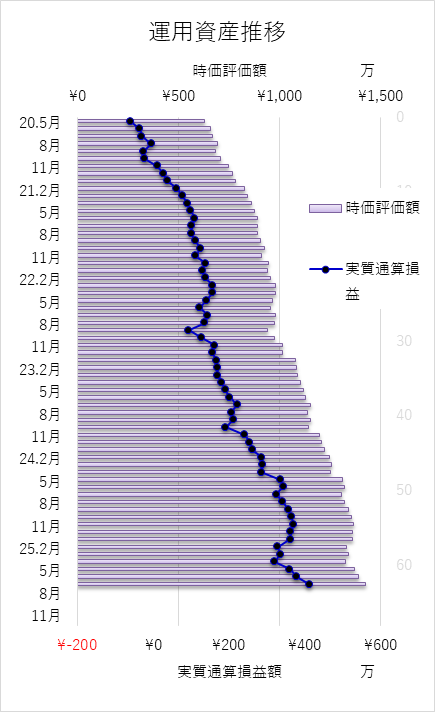

300回目の投稿です。

半分以上は運用実績ですが、単に集計結果を載せるのではなく、感想も書いているのでひとつひとつはそれなりのボリュームになっています。

趣味というほどではないし、強い信念をもって発信しているわけでもなく、もちろんマネタイズもしていない。

ただただ惰性というか日記感覚で書いているだけです。

体調崩したりとかで時々更新間隔があくけど6.5年も続けてます。

まぁ、閲覧数は少ないし、今後も人気ブログになるようなこともないでしょうがマイペースで続けます。

第292話でマネパnanoにおけるこれまでの勝敗について記しました。せっかくなので負けの状況をもっと詳しく見てみました。

300回記念なんですけどね。

損切はできるだけしないというポリシーですが以外と損切をしています。

そして多くの場合、早まったー!!!と後悔しています。

マネパnanoでの損切(負け状況)

マネパnanoでの329敗の年毎の回数と損失額は以下の通りで、2020年が圧倒的に多いです。

2018年 3敗 -1,618円 (為替差損 -1,469円、スワップ -149円)

2019年 41敗 -24,628円 (為替差損 -31,069円、スワップ 6,441円)

2020年 124敗 -312,748円 (為替差損 -386,004円、スワップ 73,526円)

2021年 24敗 -28,230円 (為替差損 -47,084円、スワップ 18,854円)

2022年 42敗 -90,324円 (為替差損 -77,754円、スワップ -12,570円)

2023年 26敗 -233,050円 (為替差損 -160,675円、スワップ -72,375円)

2024年 25敗 -308,636円 (為替差損 -209,792円、スワップ -98,844円)

2025年 38敗 -256,232円 (為替差損 -199,362円、スワップ -56,870円)

直近の2023年以降も20万円以上を毎年損切してました。

これはカナダドルやユーロのショート、キュウイドル(NZD/USD)のロングの失敗によるものです。

共通して言えるのはマイナススワップに耐えきれなくなってということです。

去年の5月にトラリピ界隈で有名なあっきんさんのロスカットがネットニュースでも話題になりました。私個人としてはあっきんのロスカットの一番の原因はマイナススワップに耐えきれなくなったことだと思っていますがが、人のことは言えません。

ただ、こうやってちょくちょく損切してきたので、利益は思いっきり削られていますがなんとか生き残っております。

上にも書いた通り、損切はなるべくしないというのが方針なのですが、マイナススワップは全く別です。ゴリゴリと毎日毎日資金を削られるのは精神的にも資金的にも辛いものがあります。

なので、マイナススワップのポジションについては損切はやるだけ無駄だとは思いません。

このあたりのことは以下のブログにも書きましたので紹介しておきますね。

良かったら見てください。

通貨ペア別の損切り(負け状況)

通貨ペア別でみると以下の通りです。

CAD/JPY 38敗 -368,146円 (為替差損 -244,979円 スワップ -123,163円)

NZD/USD 41敗 -331,810円 (為替差損 -252,760円 スワップ -79,050円)

AUD/NZD 80敗 -138,743円 (為替差損 -109,102円 スワップ -29,641円)

EUR/JPY 22敗 -136,978円 (為替差損 -106,008円 スワップ -30,970円)

その他 148敗 -282,934円 (為替差損 -402,679円 スワップ 119,745円)

上位4つで大部分の占めており、いずれもマイナススワップが貯まりまくっての損切です。

ロング・ショートの区別はしていないのでコロナショックの際のロングポジションの損切で多少相殺されたものもあり、マイナススワップが発生するポジションでのマイナススワップの総額はもっと大きいです。

金利状況が変化したことによるマイナススワップそのものが大きくなったことが主な要因とは言え、クロス円のショートは高難度であることを痛感する結果となりました。

NZD/USDにしても米ドルの方がNZドルよりも金利が高くなるなんて・・・。

金利差だけでなく、FX会社の手数料もあるのでこれもかなり響きました。

マネーパートナーズはマイナススワップが特に酷い状況でした!!

僕にとって連続予約注文による半自動トラリピが戦略の中心であり、FX会社を他社に変えるというのも難しいので仕方なかった部分もあります。

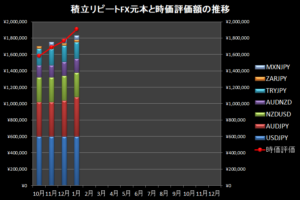

今後はマネースクエアのトラリピがメインになりますが、マネースクエアはマネーパートナーズほど、スワップ状況は酷くはないのでまぁ大丈夫かなとは思っています。

スワップだけでなく僕自身がその名の通り、へたっぴだからというのも当然あります。

AUD/NZDは30敗が直近の話でショートがマイナススワップに転換したので早めの損切をしたら大失敗ということになってしまいました。4月まで待っていればこの30敗は為替差損でマイナススワップをカバーし、逆に利益になっていました。

とはいえ、直近ではマネースクエア世界戦略でのドルカナダがスワップ負けしており、難しいことには変わりません。

マイナススワップのポジションのトラリピ戦略は永遠の課題ですね。

新興国通貨での損切(負け状況)

ついでに新興国通貨別の損切は以下の通りです。

ちなみにトルコリラは大昔にやらかしたことがあるのでここに記載した以上の大ダメージを喰らっています。

TRY/JPY 20敗 -37,406円 (為替差損 -116,749円 スワップ 79,343円)

ZAR/JPY 20敗 -68,504円 (為替差損 -101,761円 スワップ 33,257円)

これらのほとんどがコロナショックのときに損切したものです。

為替差損をスワップでかなりカバーできていました。

高スワップ通貨ならではですね。

結果論になりますが、損切せずに持っていればその後現在まで続く円安によりZAR/JPYは為替差損はむしろプラスになってました。

トルコリラはそれでもマイナスであることは変わりはないですけど。

先進国通貨の場合、安易な損切はやるだけムダだと思っています(マイナススワップの場合は除く)。

長期的にみればスワップが為替損を補ってプラスになる可能性は高いので、クロス円のロングポジションは握りしめておくことが大事だと感じています。

上手な人は

損切後に再度売買して利益を出す確率>その通貨が元に戻る確率

ですが、僕みたいなへたっぴは

損切後に再度売買して利益を出す確率<<<その通貨が元に戻る確率

です。

損切を勧める意見はこの視点が欠けていると思います。

株の損切も同じでしょう。

特に配当がもらえるのであれば安易な損切りはする必要はないと強く思っています。

クロス円の場合は特にスワップが逆転することは稀です。金利差が縮まることはあっても逆転することはほぼないのでは?今後の日本が高金利になる気は全くしません。

ユーロ/円だけはスワップが逆転しました。ユーロがマイナス金利をインフレ対策のためにプラス金利に転換し、しかも金利差がどんどん広がっていくという事態になったからなのですが例外中の例外です。

資金効率は悪くなるのかもしれませんが、資金効率を気にするほどのレバレッジで運用する方が危険ではないでしょうか。効率なんて気にしないくらいのレバレッジが多くの人にはあっている気がしてます。

ただ、今の円安の状況だと微妙かもしれませんが、その分金利が高いですからね。以外とプラス転換しそうな気もしています。

僕はCAD/JPYは113円のロングポジションを持っています。

これを損切りせずにスワップで為替差損を逆転できるか10年かけて実証したいと思います。

1000通貨だけなので実験にはちょうど良いかと思います。

トルコリラ円もどうなるか。現在3.6円です。

全部で3万通貨ほど持っており、一番高いレートのポジションは18.5円です。これがプラスになりうるのか?

2年前の5円のポジションはスワップでプラスになりました。

今後も実験がてら保有し続けます。

円が絡まない通貨ペアはどうすればいいのかが正しいのかわかりません。

AUD/NZDなどはスワップが反対になることもあります。

トラリピはここが難しいですね。