Pexels / Pixabay

こんにちは、へたっぴです。

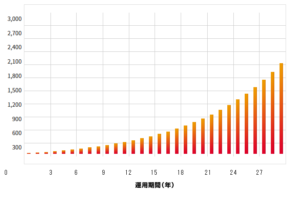

SBI証券で毎月20,000円を投資信託に積み立てしています。

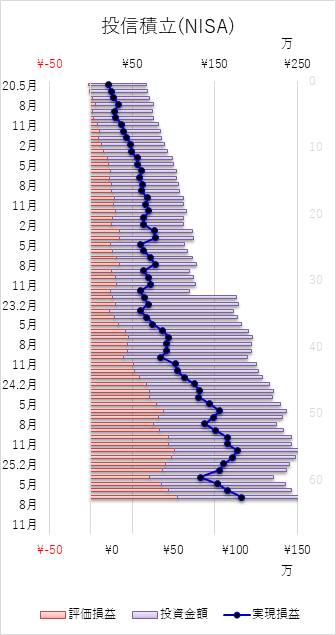

つみたてNISAを含んだ投信積立の2019年8月の運用成績を紹介します。

投信積立運用ファンドの資産運用成績その1

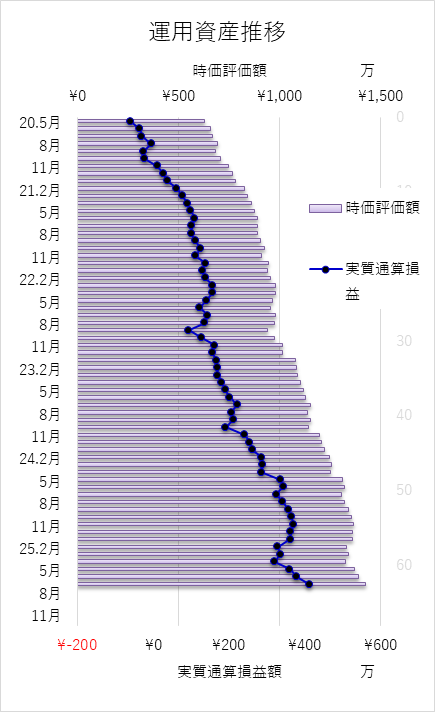

『投信積立』と『つみたてNISA』で運用している各ファンドの8月27日時点の運用成績を表にまとめました。

-16,953円のマイナスです。

1か月で30,000円のマイナスになりました。

株式関係はほぼ全滅です。

今の状況では仕方ないですね。

新興国株式の含み損が拡大してます。

時価評価額で10%以上の含み損となりました。

ピンチはチャンスなのでドルコスト平均法を信じて淡々と買うだけです。

債券とREITはこういう時は強いですね。

債券とREITの全体に対する比率は30%なので、残り70%は株式です。

少し株式が多い気がしないでもないですが見直しは当分先にします。

価格が低い今こそたくさん買うチャンスなので種蒔き時期だと思って買い増しします。

投信積立運用ファンドの資産運用成績その2

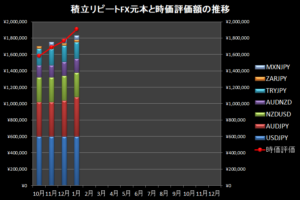

運用中の各ファンドの推移です。

含み損益は半年ぶりにマイナスになりました。

上下動を繰り返しながらだんだん利益が増加していくはず・・・。

積み立て開始して2年弱なので少なくともゴールまではまだ13年あります。

ゴール間近での下落はダメージ大きいですが、現段階ではむしろ下落OKです。

もっと下がってもいいくらいです。

僕は口数積立ではなく、金額積立で投信積立を行っています。

口数積立の場合、割安になると購入金額が減ります。

金額積立の場合、割安になるとたくさん購入します。

『割安の時にはたくさん購入する。』

15年後はこれが間違いなく効いてくるはずです。

『どん底からのカタルシス!!』

このセリフを15年後に叫ぶ予定です。

とんでもなく下落したときは一時的に積立額を増やします。

このまま継続して積み上げていきます!!

投信積立運用ファンドの構成

ここからは過去の文章と変わりません。

各ファンド毎に直リンクありますので詳しい内容は直リンク先でご確認下さい。

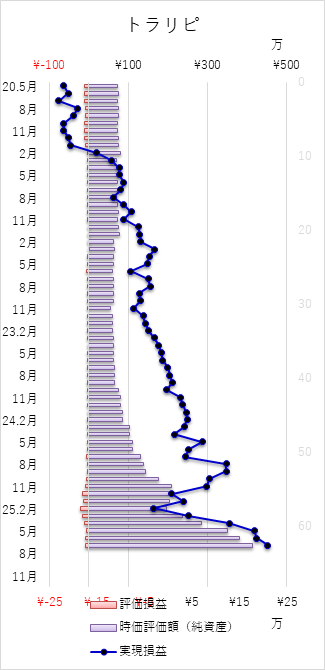

僕が『投信積立』と『つみたてNISA』で毎月積立購入しているファンド、掛金は以下のようになります。

僕のアセットアロケーションは、

・先進国株式

・新興国株式

・海外債券

・米国株式

・REIT

の5資産です。

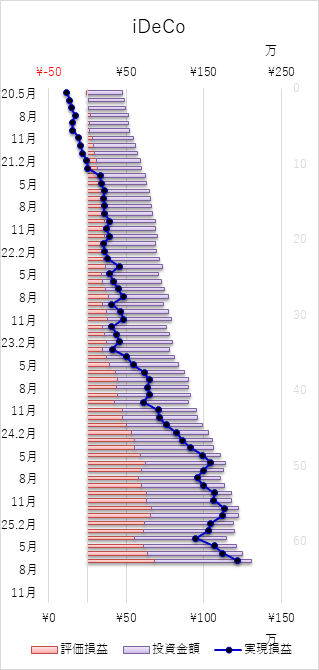

iDeCoのページでも書いていますが、日本企業全体の成長性にはあまり期待していません。

もちろん個別ではすごい会社はたくさんありますがインデックスなので平準化されてしまいます。

なので、ほぼ海外資産に充てています。

*『つみたてNISA』で購入できない商品を『投信積立』で購入しています。

投信積立運用各ファンドの紹介

僕が積み立てている各ファンドの紹介です。

三菱UFJ国際-eMAXIS Slim先進国株式インデックス

- 主として対象インデックスに採用されている日本を除く先進国の株式に投資を行います。

- MSCIコクサイ インデックスと連動する投資成果をめざして運用を行います。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.648%以内(税込)と低水準!

三菱UFJ国際-eMAXIS Slim新興国株式インデックス

- 人気の低コストインデックス型ファンドシリーズ「eMAXIS Slim」についに新興国株式が登場! 高成長に期待が持てる新興国への投資を、低コストで実現します。

- MSCI エマージング・マーケット・インデックスと連動する投資成果をめざして運用を行います。

- 主として対象インデックスに採用されている新興国の株式等に投資を行います。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2052%以内(税込)と低水準!

- 主として、米国の株式(DR(預託証券)を含む)に投資し、投資成果をS&P500指数(円ベース)の動きに連動させることをめざして運用を行います。

- 運用の効率化を図るため、米国株式の指数との連動をめざすETF(上場投資信託証券)、米国株式の指数との連動をめざす株価指数先物取引を利用することがあります。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.243%以内(税込)と低水準!

- 先進国中心の世界的な低金利化により投資で利回りを確保するのが難しくなっているなか、好利回りが期待できる新興国債券は魅力的な投資対象となっています。

- 主として、新興国通貨建ての債券に投資し、投資成果をベンチマークであるJPモルガン ガバメント・ボンド・インデックス-エマージング・マーケッツ グローバル ダイバーシファイド(円換算)の動きに連動させることを目指して運用を行います。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2376%以内(税込)と低水準!

- 主としてETF(上場投資信託)への投資を通じて、新興国の株式へ実質的に投資します。

本ファンドは新興国の株式市場の値動きと同等の投資成果をめざします。

- 参考指標は、FTSE・ エマージング・インデックス(円換算ベース)とします。

- 新興国の株式市場の値動きに連動する投資対象ファンドを複数組合わせることにより、信託財産の中長期的な成長をめざします。

- 原則として、為替ヘッジは行いませんので為替相場の変動の影響を受けます。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2484%以内(税込)と低水準!

- 主としてETF(上場投資信託)への投資を通じて、先進国(日本を含む)の債券へ実質的に投資します。本ファンドは先進国(日本を含む)の債券市場の値動きと同等の投資成果を目指します。

- 参考指標は、FTSE世界BIG債券インデックス(円換算ベース)とします。

- 先進国(日本を含む)の債券市場の値動きに連動する投資対象ファンドを複数組合わせることにより、信託財産の中長期的な成長をめざします。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2484%以内(税込)と低水準!

- 主としてETF(上場投資信託)への投資を通じて、世界(日本を含む)のREIT(不動産投資信託)へ実質的に投資します。

- 本ファンドは世界(日本を含む)のREIT(不動産投資信託)市場の値動きと同等の投資成果を目指します。参考指標は、S&Pグローバルリート指数(円換算ベース)とします。

- 世界(日本を含む)のREIT(不動産投資信託)市場の値動きに連動する投資対象ファンドを複数組合わせることにより、信託財産の中長期的な成長をめざします。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.2484%以内(税込)と低水準!

- 世界のインデックスファンドシェアでトップクラスを誇るバンガードのETFを通じて、米国株式に投資します。

- 円建てで全米株式に投資できる利便性と低コストの魅力があり、多くの投資家からの人気を集めています。

- 米国株式市場の動きをとらえることを目指して、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目標として運用を行います。

- いわゆるノーロード投信で購入手数料はありません。

- 運用コストである信託報酬は年率0.1296%以内(税込)と低水準!

似たような商品あるけどどれがいい?

同じインデクッスファンドでも似たような商品がかなりあります。

SBI証券で購入できる先進国株式インデックスファンドの場合、以下のような商品があります(2019年3月)。

三菱UFJ国際-eMAXIS Slim 先進国株式インデックス

SBI-SBI・先進国株式インデックス・ファンド (愛称:雪だるま(先進国株式))

SBI-EXE-i先進国株式ファンド

インベスコ-先進国株式インデックス・ファンド

ブラックロック-iシェアーズ 先進国株式インデックス・ファンド

りそなAM-Smart-i 先進国株式インデックス

どれを買うべきかわかりますか?

僕はまったくわかりません。

説明文読んでもほぼ同じようなこと書いています。

インベスコの商品以外全部買い付け手数料は無料です。

インデクッスファンドの場合、とりあえず純資産額が大きいものを買っておけばよのでは?

大して成績は変わらないと思います。

さすがに純資産額が小さいのは不安です。

僕はほぼ純資産額だけで決めています。

どんな種類の商品を買えばいい?

とりあえず地域(先進国、新興国、国内、米国)×分類(株式、債券、REIT、商品)のインデックスファンドを分散して購入すればよいと思ってます。

これらの地域・商品を組み合わせたバランス型投信にするのもアリかもしれません。

僕は適当です。