へたっぴです。

2021年も無事終わりました。

出張がなくなって、会社の飲み会もなくなって、時々在宅勤務をしてという生活に完全に慣れ、コロナ終息後もこんな働き方がいいなぁと思っています。

うちの会社は固い業務内容(ITとかじゃないという意味で)の所謂大企業なのですが、人事制度は意外と柔軟に対応してくれるのでコロナ終息後もこの働き方は継続できると思います。

飲み会は年2~3回くらいならあっても良いかな。

イベント系もだんだん回復してきたので、今年はそろそろマラソン大会とも開催されるかな?

2021年初めにこんな感じで目標というか投資方針を設定し、1年間やってきました。

2021年も守り重視

2021年は総額で80万円弱の資金増加を予定しています。

そのうち利益は25万だけで、残りは新たな資金追加となります。

利益少なっ!!

というのも、コロナ禍が終わるまでは安心できないので今年も守り重視の配分にするからです。

リピートFXの利益は再投資の原資ではなく、ロスカットラインを下げるための原資とします。

複利効果が使えませんがもうしばらくは安全運転でいきます。

急がばまわれ。

攻め:守り=¥250,000:¥535,000=32:68

ですね。

死ぬこともなく、危険水域に入ることもなく無事に2021年を終えることができました!!!

死ぬほどのイベントはなかったので大袈裟か。

とりあえず2021年もプラスで終えたので良かったです。

それでは各投資を振り返ります。

全体の時価評価額の推移

764.1万円⇒877.2万円(6月末)⇒930.9万円

おおっ!!

かなり増えたぁ!!!!

2021年の資金投入は60万円くらいなので110万円くらい増えています!

各投資の運用成績は後述しますが全体的にプラスとなっているのでどれもうまくいった一年でした!

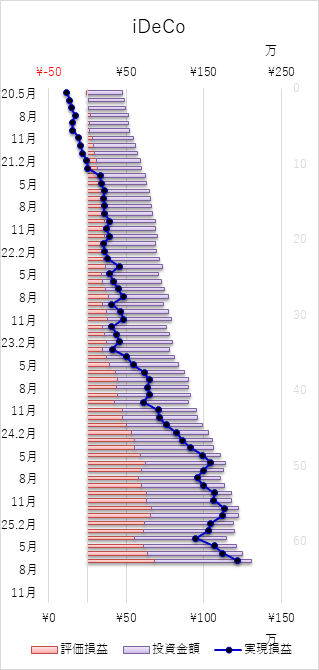

iDeCo(評価額:61.5万円⇒79.7万円(7月)⇒90.5万円(12月))

<2021方針>

今のところ80%を海外の株式インデックスに充てていますが配分変更、スイッチングは行いません。今のバブルが弾けたら一緒に転落します。

<2021中間>

変更はないですね。絶好調すぎて困ります。

<2021結果>

毎月の積立だから時価評価額は基本的には増加するのですが、今年も米国株高に引っ張られて大きく値を上げました。

この他にも還付金が4.4万円あるのでこれまでの還付金を合わせると実質の評価額は110万円くらいあります。3年くらいで資産がほぼ倍になった計算です。

しかも、資産の1/3は超安全な債券で運用しています。

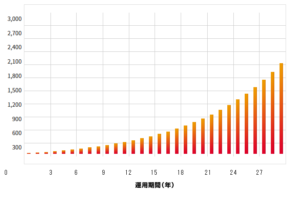

債券での運用には分散投資以外の狙いがあります。というのは債券は株式よりも安定しているので、暴落時にもそこまで下がりません。idecoは積み立て額に上限があるため、暴落時に現金を増やして買い向かうことができませんが、イザという時にスイッチングすることで暴落した株式商品を買い増しするという作戦です。

運用期間が非常に長いので暴落する機会は1,2回くらいあるんじゃないかと思ってます。

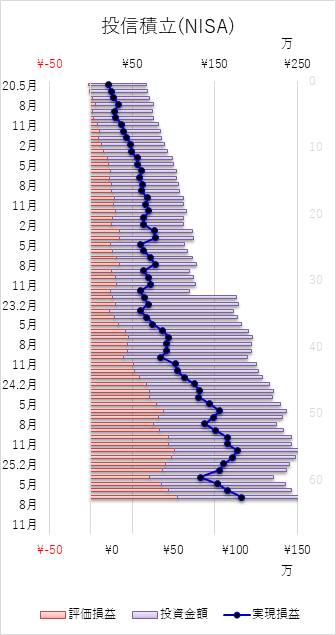

つみたてNISA(評価額:84.7万円⇒104.0万円⇒115.8万円)

<2021方針>

先進国・新興国株式インデックス、債券、米国株インデックス、REITに分散させてますが、なんとなくバランスは取れているようです。

去年から毎月の積立額を減らし(2万円/月⇒1万円/月)、暴落したときだけ追加で購入するというスタイルにしていますので今年も継続します。

<2021中間>

先進国債券をやめてNASDAQネクスト100に変更。新興国株式は2つあったので一つは新興国REITに変更。新興国債券はやめてS&Pとかに配分。債券を止めリスクを取った配分にしてます。とはいえ大した額じゃないし、リスクと言うほどのものではないです。

<2021結果>

idecoと同じく米国株高に引っ張られ順調に増加しています。新興国REITとNASDAQネクストは始めたばっかりなので現時点での評価はできませんがマイナスにはなっていないので順調なのかな。

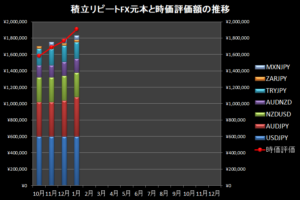

リピートFX(マネパFXnano口座:連続予約注文)

(評価額:384.0万円⇒430.8万円(7月)⇒458万円)

評価額は大きく増加しました。今年は積み立てで24万円、新興国手動トラリピから15万円の合計40万円の資金を移したからという要因もありますが、利益も20万以上あり、含み損も大きく減ったので総合的に増えました。

含み損が大きく減るのは評価額が増えるので喜ばしいのですがポジションが・・・。

下記の方針通り徹底的に守りの1年だったので利益はしょぼいというのは予定通りです。

今年の方針と結果から、来年の投資方針の方向性が見えてきた気がしています。

<2021年方針1>

・毎月2万円を追加して、新規注文を仕掛ける

これは変えませんが、仕掛ける場所がかなり下の価格になります。

暴落時にだけ機能する感じなので完全に守りの姿勢です。

ほぼ資金追加するだけ。

ですが、暴落時には下の価格でしかけた注文は盾ではなく槍になります。今度は後悔しないようにします。

<2021中間>

注文ペースに変更はないですが、下期は少し攻めに転じます。

資金組み換え(NZD/JPYを止めたりとか)の分余裕ができたし、かなり下の箇所はだいたい仕掛けたので、仕掛ける場所を直近の価格よりちょっと下くらいにします。それでもかなーり余裕がある設定が続きます。

<2021結果>

<2021年方針2>

・南アランド、メキシコペソは損益0になったら撤退

100通貨単位で注文できるのは便利だったのですがヒロセ通商での手動トラリピと運用方針が被っており、非効率だし、新興国への投資比率を減らしたいこともありマネパnanoでの運用は撤退します。

損切はしたくないので通算損益が0になったら撤退です。南アランドは夏くらいまでにはうまく撤退できそうです。メキシコペソは5.5円になったらですね。

<2021年中間>

⇒ほぼ完了。メキシコペソはちょっぴり持ってます。なんとなく。

<2021年結果>

全部キレイに撤退できました。

マイナススワップのポジションが増えてきたのでスワップのためにメキシコペソは持っていても良かったかもなぁとは思いましたね。

<2021年方針3>

・NZドルは終了

いろんな通貨に分散投資してましたがクロス円ばかりでリスク分散になってませんでした。ただただ管理が面倒くさく、ロスカットラインが見えにくかったので投資対象通貨を絞って運用します。

NZドルは運用を始めたのが遅かったこともあり、一番含み損を抱えているポジションでも76円です。現在74.5円なので76円到達時に終了します。

運用資金は豪ドル、カナダドルに振り分けます。

<2021年中間>

⇒予定通り終了。

<2021年結果>

振り分け先のカナダドルが高値圏に張り付いているので新規ポジションが取れず結果的には成功とは言い難い結果です。損したわけじゃないからいいけど、資金効率の悪さの原因となりました。

<2021年方針3>

・利益は再投資しない

2万円利益が出る毎に新規注文を仕掛ける方針でしたが、しばらくの間は休止して再投資せずにそのまま証拠金にします。仕掛けたとしても史上最安値あたりですね。

ただし、豪ドル/NZドル(AUD/NZD)だけは極端な暴落はないと予想し、このペアだけは1万円利益が積みあがるごとに仕掛けていくと思います。

<2021年中間>

今のところ再投資はしてないです。そろそろ再投資しないと資金の増加速度が加速しないので少しづつ再投資したいですね。

<2021年結果>

結局、再投資はしなかったです。年間を通じて相場は安定していたので非常に余裕がある展開でしたが再投資しませんでした。逆に言うと極端な円高にならなかったので逆張りの買いができなかったとも言えます。まぁ年初の予定通りなので良しとしましょう。

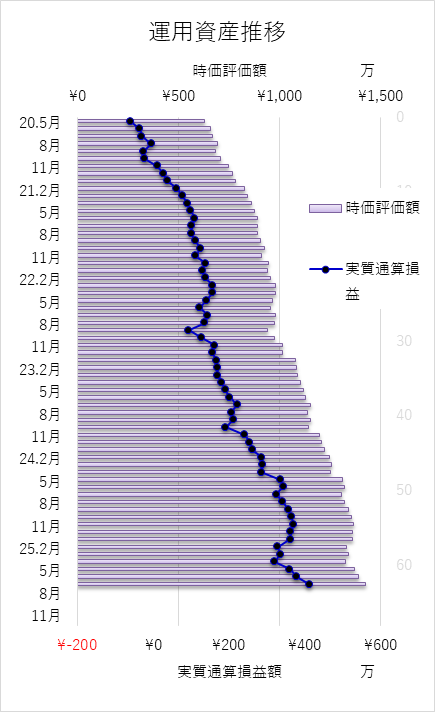

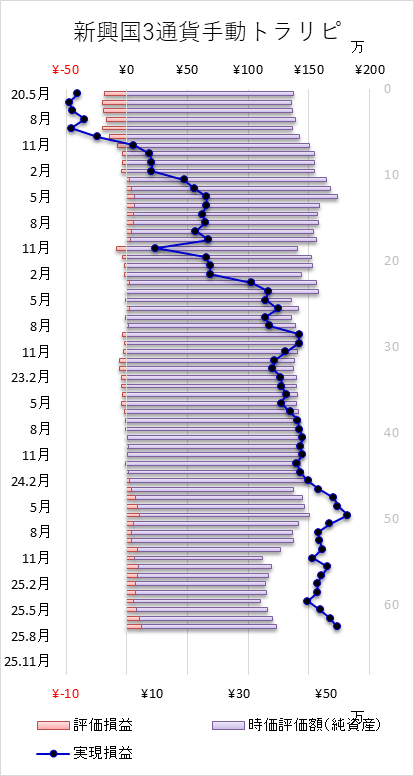

手動トラリピ(評価額:154.2万円⇒152.3万円⇒152.3万円)

時価総額が変わっていないように見えますが春に15万円資金を移したので実質は140万円⇒152万円となり、12万円のプラスです。トルコリラが12円台キープしてくれれば年利は10%超えてかなり優秀な成績だったのに・・・。

<2021年方針>

・高スワップ通貨は小ロットでの仕掛け

コロナによる影響が読めないので小ロットでの仕掛けに終始します。

リスクオンになるのか?

<2021年中間>

ほぼ休眠状態。新興国通貨の上昇が早すぎて訝しんでいます。そのうち大きな下落があるんじゃないかと・・・。

<2021年結果>

南アランドは夏以降は予想通り下落しましたので7.0円付近のポジションが増加しました。8円付近は怖くて買えません。ただしその後の上昇はいまいちなのでのんびりスワップもらいながら待ちます。。

メキシコペソは上昇気味のレンジだったので、期待通りの動きとなりました。トラリピなので時々落ちてくれないと困りますがちゃんと時々落ちました。もちろん、その後上昇してくれないと決済できないので落ちても回復することが前提です。新興国通貨ではメキシコペソの安定度が際立ちますね。

トルコリラはうんこです。もちろん落ちることは想定していますよ。ただ落ちても年内は11円くらいかなと思っていましたがまさかの6円前半台。南アランドよりも価値が下がるとは思ってませんでした。含み損が増え足を引っ張っていますが、まぁ面白いので撤退は考えていません。

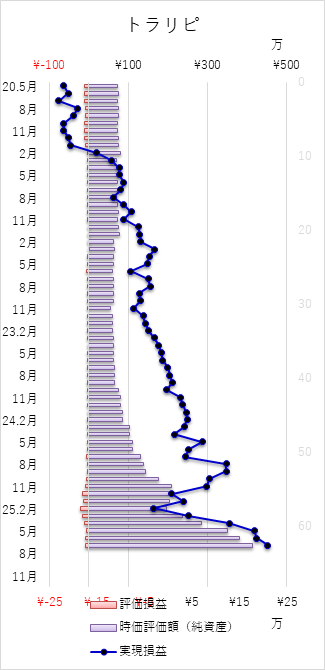

トラリピ(評価額:74.0万円⇒72.7万円⇒75.7万円)

ちょっぴりプラスで終えました。完全にほったらかしなのでこんなもんでしょう。

<2021年方針>

・トラリピはほったらかし

カナダドルが87円、米ドルが109円になったら全ポジションを決済して、いろいろやり直します。当分円安にはならないと思うので完全放置です。うまいこと上下動してくれれば良いのですが。

<2021年中間>

カナダドル、米ドルはなんとか撤退し、AUD/NZDに切り替えました。

<2021年結果>

カナダドル、米ドルは売却後に一気に円安!!失敗したぁ!!!

たぶん5万円くらい儲けそこなったことになります。

70万円の運用金額で5万円の儲け損ないは大失敗!!AUD/NZDはそこそこ期待通りの働きをしているとはいえさすがにカバーはできませんでした。

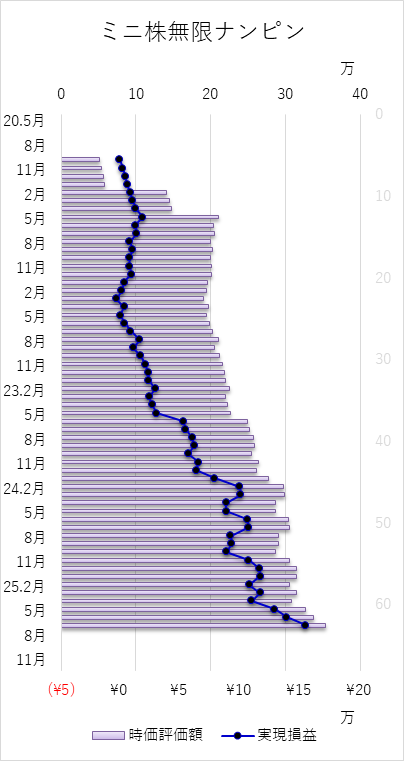

ミニ株(評価額:5.6万円⇒37.5万円⇒37.4万円)

<2021年方針>

完全に遊びなので適当にやります。

年間5~10万円程度資金追加しながら遊びます。

単元株と比べて1/100スケールなので運用銘柄数だけは1000万円での運用と同じレベルです。

逆に言うと1000万円レベルの運用が10万円でできるとも言えます。

無限ナンピンなので、運用スキルが向上することはないでしょう。

<2021年中間>

適当に遊んでますが。一度に買うのが1~2単位なので30社以上の銘柄に投資しても10万円使ってません。idecoの還付金をこっちにまわしたこともあり運用資金が40万円になりましたがペースを変えずに適当に買い増しします。

<2021年結果>

idecoの還付金をマネパnanoから引き出し、全てミニ株運用に充てたので運用額が増えています。

ちょこっとずつ(月5000円分くらい)買い増しているだけなので半分以上はまだ現金で持ってます。暴落時に一気に購入するつもりなので。

2021年末時点で35銘柄くらい保有していますが半分くらいが含み損となりました。予定通りです。無限ナンピンなので落ちてくれないと動けません!!強がりじゃなくて・・。

ミニ株以外全ての運用で大なり小なり運用益がプラスとなりました。

プライベートではコロナ禍で何もできなかった一年ですが運用成績が良かったので総じて良い一年となりました。暴落もなく安心して日々穏やかな一年だったこともあります。

その意味では面白みはなかったかもしれません。

2022年はどうなることやら。